11 IRS Vergi Denetimi Tetikleyicileri - Dosyalamadan Önce Bilmeniz Gereken Kırmızı Bayraklar

Bir vergi denetiminde, IRS tüm finansal hayatınızı mikroskop altına alır - geliriniz, varlıklarınız ve harcamalarınız. Ayrıca, geri dönüşünüzün doğru olduğunu kanıtlayamazsanız, cezalara, para cezalarına ve hatta hapis cezasına hazır olun.

Ancak çoğu IRS denetimi rastgele değildir. İstatistiksel olarak hatalı bir geri dönüş, yüksek açıklanmayan gelir oranları veya her ikisini de gösteren algoritmik “kırmızı bayraklar” tarafından tetiklenirler. Daha iyi çevrimiçi vergi hazırlama hizmetlerinden bazıları, örneğin H&R Bloğu ve TaxACT, artık geri dönüşünüz aşağıdaki kırmızı bayrakları içeriyorsa uyarılar ekleyin, ancak geri dönüşünüzün eksiksiz ve doğru olduğundan emin olmak için sertifikalı bir vergi hazırlayıcısı kiralamanın yerini tutamaz..

Sam Amca'nın istenmeyen dikkatini önlemek için geri dönüşünüzü hazırlarken bu 11 kırmızı bayraktan kaçının:

1. Yüksek Kazanç

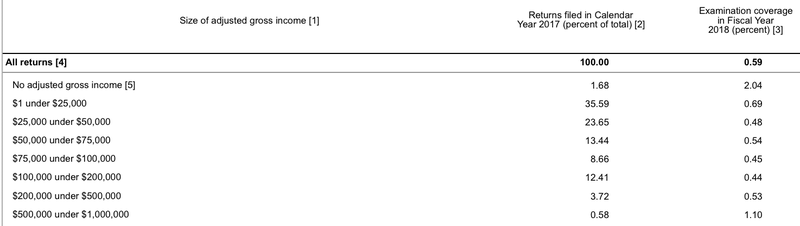

En son mevcut verilere göre - 2017'den itibaren - IRS, tüm vergi beyannamelerinin% 0,62'sini veya her 161 beyanın birinden birini denetledi. Ancak raporlanan gelir ne kadar yüksek olursa, denetim olasılığı o kadar yüksek olur.

10 milyon $ 'ın üzerinde gelir elde eden vergi mükelleflerinin korkutucu derecede yüksek bir% 14.52 denetim şansı vardı: yedi getiri birden. Neden? Çünkü IRS'nin paranın en iyi patlaması burada yatıyor. Vergilerini aldatmak için yılda 10.000.000 dolar kazanan bir moğol yakalarlarsa, potansiyel olarak milyonlarca dolar ödenmemiş vergilerde birikebilirler.

Ama eğer Joe Bartender'ın ipuçlarını 500 dolara kadar bildirmediklerinde, IRS tam olarak tahsil edilmemiş gelirin bir altın madeni üzerine oturmuyor. IRS denetim numaralarının her bir vergi grubu için nasıl azaldığı aşağıda açıklanmıştır:

Geliriniz arttıkça, özellikle hızlı yükselirse IRS'den ekstra incelemeye hazırlanın.

2. Kayıt Dışı Gelir

Bir W2 çalışanı veya 1099 sözleşmeli işçi olarak biri için çalışıyorsanız, IRS muhtemelen bunu biliyor.

Ödeyen, IRS ile tipik olarak W2 veya 1099 formları dosyalamalıdır. Borcunuz bile hisse senetlerinizden kazandığınız temettüler için 1099'lar.

Gelir beyan edemediğiniz halde IRS, aldığınız belgeleri aldığında, onlardan duymayı bekleyebilirsiniz..

Nakit gelir elde ettiğinizde ve 1099 no'lu ödeme yapan dosyalarınızda bile, IRS, harcama alışkanlıklarınızı beyan ettiğiniz gelire göre kontrol etmek için algoritmalar kullanır. Hizalanmadığı zaman, denetlenmeyi bekleyebilirsiniz.

3. Gelire İlişkin Yüksek Kesintiler

İşinizden 95.000 dolar kazanır, ancak 90.000 dolar vergi indirimi talep ederseniz, IRS'nin mizahsız kaşlarını artıracağına inanmanız daha iyi olur.

İpotek faiz indirimi gibi bazı masraflar için, borç verenler IRS'ye 1098 vergi formu gönderir. İpotek faizine ne kadar harcadığınızı tam olarak biliyorlar, bu yüzden sayıyı şişirmeyi düşünmeyin.

Hayırsever katkı kesintileri ve eğitim kesintileri gibi diğer indirilebilir masraflar için IRS, gelirinize göre yüksekse geri dönüşünüzü işaretler. Kendinize bir iyilik yapın ve kesintilerinizi gelirinize göre makul tutun, özellikle de ev ofisi kesintisi gibi istismar edilen kesintiler.

Kesintilerinizin yasallığına emin misiniz? Onları alın, ancak mükemmel kayıtlar tutun, çünkü IRS'nin geçerliliğini kanıtlamanız gerekebilir.

4. Şişirilmiş Ticari Giderler

Serbest çalışan vergi mükellefleri için, C Çizelgesi'nde işletme giderlerini azaltmak bir rüyadır. Yine de standart kesintiyi alabilirler, ancak aynı zamanda bir dizi masrafı da düşürebilirler - seyahat, ev ofisi ve ofis malzemeleri birkaç örnektir. Hepsinden iyisi, burada düşülen işletme giderleri sadece gelir vergisi faturalarını değil, aynı zamanda serbest meslek vergi faturalarını da azaltır.

Ve IRS bunu biliyor.

Çok fazla masraftan önce, kaçınmak için birkaç sahte pas:

- Kârdan Daha Fazla Kesinti İddiasında Bulunma (Özellikle Birden Çok Yıl İçin). Çoğu işletme ilk iki yıl içinde para kaybeder. Ne de olsa bir iş kurmak para gerektirir ve çok az işletme anında kâr görür. Ancak, iş gelirinize göre ne kadar fazla masraf talep ederseniz, özellikle birkaç yıl üst üste iş kayıplarını talep ettiğinizde, denetim olasılığı artar.

- Gelir ve Giderlere İlişkin Yuvarlak Sayıların Raporlanması. İş dağınık. IRS düzgün, düzenli yuvarlak rakamlar gördüğünde, vergi mükellefinin muhtemelen onları yuvarladığını bilirler, bu da en iyi tahmin ve en kötü buluş anlamına gelir. Bu, vergi mükellefinin bu çok mükemmel yuvarlak sayılar için büyük olasılıkla doğru belgeler üretemeyeceği anlamına gelir.

- Ortak Kişisel Giderlerin% 100'ünü Yazma. Bir vergi mükellefinin akıllı telefonlarını iş için kullanma ve kişisel yaşamları için tamamen ayrı bir telefona sahip olma ihtimali nedir? Ya da sadece iş için kullanılan ayrı arabalara ne dersiniz? Birkaç kişi cebinde veya çantasında birden fazla telefonla dolaşıyor. Ve birkaç kişi bir arabayı sadece iş için ve bir de sadece kişisel kullanım için tutuyor. İstisna olduğunuzu kanıtlayamadıkça, telefonunuzun, arabanızın veya bazen kişisel hayatınızda kullandığınız diğer masrafların% 100'ünü talep etmeyin.

- Yemekler, Seyahat ve Eğlence için Çok Fazla Çıkarma. Vergi mükellefleri, yemek, seyahat ve eğlence masraflarını işletme masrafları olarak yazmak için çok cazip buluyor. Elbette, bazen serbest meslek sahibi insanlar bu masrafları üstlenirler. Ama çok açgözlü olun, IRS çalıyor. Vergi mükelleflerinin bir gezinin masraflarının% 100'ünün işle ilgili olduğunu kanıtlamanın zor olduğunu bildikleri gibi, bu kutsal olmayan üçlü üçlü istismar edildiğini biliyorlar. Ayrıca, 2017 Vergi Kesintileri ve İş Yasası uyarınca, işletme sahipleri artık eğlence harcamalarını düşürebilirler. Bu, bağlantılar üzerinde ne kadar iş yaptığınıza bakılmaksızın artık golf kesintileri veya spor etkinliği kesintileri anlamına gelmez. Eğer varsa, yemek ve seyahat kesintilerini ihtiyatlı bir şekilde alın ve ayrıntılı kayıt ve makbuzları saklayın. Kimin orada olduğunu, ne hakkında konuştuğunuzu ve neden işle ilgili olduğunu gösteren kayıtlarınız yoksa, masrafı düşürmeyin.

- Ev ofisi. Serbest çalışanlar, çalışanların aksine hala bir ev ofis kesintisi talep edebilirler. Ancak IRS, kaç vergi mükellefinin bu serbest meslek vergisi indirimini kötüye kullandığını bilir ve kolay denetim sağlar. Kurallar açıktır: evinizde yalnızca iş için kullanılan alan için kesinti yapabilirsiniz. Netflix izlerken oturma odasında kanepede otururken kaç iş e-postasına cevap verdiğiniz önemli değildir; o alan için kesinti yapamazsınız. Evinizde sadece iş için kullandığınız gerçek bir ofisiniz varsa, bunun için kesinti yapabilirsiniz. Evinizin birinci katı bar veya kuaför salonu gibi bir kamu işletmesiyse ve ikinci kattaki dairede yaşıyorsanız, birinci kat için kesinti yapabilirsiniz. Aksi takdirde, sevimli olmayın ve bir köşede bir masa olan konuk yatak odanızı talep etmeye çalışın. Son bir düşünce olarak, ev ofisi kesintisini ancak kârınızı bildirirseniz alabilirsiniz. Bildirilen kayıpları genişletmek için kullanılamaz.

5. Yurt Dışı Finansal Hesaplar

IRS, yabancı varlıklar hakkında son derece merak ediyor. Birçok vergi kaçakçısının denizde korsan bankaları ve vergi cennetleri kullandığını biliyorlar ve yabancı varlıkların kokusunu yakaladıktan sonra av için avları serbest bırakıyorlar.

Yıl içinde herhangi bir zamanda toplamda 10.000 ABD dolarından fazla yabancı finansal hesap tutarsanız, bir FinCEN Raporu 114'e (FBAR) başvurmanız gerekir. Bunu yapmamak kısır cezalara yol açabilir.

IRS, vergi mükelleflerini açıklanmış yabancı hesaplarla denetleme olasılığı daha yüksek olsa da, köpeklerin havlamasını gerçekten açıklayan, açıklanmayan yabancı hesapları keşfetmeleri. Kısacası, yabancı varlıklarınıza çok dikkat edin.

6. Nakit Ağır İşletmeler

Restoranlar, barlar, berber dükkanları, tırnak salonları, araba yıkamaları ve diğer sadece nakit veya nakit ağırlıklı işler IRS tarafından denetlenmeye hazırlanır. Neden? Çünkü IRS, nakit ağırlıklı işletmelerin gelirleri daha kolay rapor edebileceğini biliyor.

Nakit-ağır işletmeler, para aklama için sıklıkla kullanıldıklarından iki kat cazip denetim yaparlar.

Nakit ağırlıklı bir işletme işletiyorsanız, gıcırtılı temiz kitaplar tutun ve keskin bir muhasebeci kiralayın.

7. Aynı Bağımlı İki Kez İddia

Yalnızca bir ebeveyn, bağımlı bir çocuğu talep edebilir.

Evliyseniz ancak ayrı ayrı dosya açarsanız veya boşanırsanız, bu, bir ebeveynin geri dönüşünde şansı olmadığı anlamına gelir. Gerekirse, IRS Yayın 501'de bulunan bağlantı kesici kuralını kullanın.

Bu listedeki diğer kırmızı bayrakların çoğundan farklı olarak, bu vergi iadesi yanlış adımı genellikle sadece bir hatadır. Ancak bunu yapma, çünkü aynı bağımlılığın iki kez talep edilmesi, geri dönüşünüzü IRS ile hatalı olarak işaretleyecektir.

8. Kira Kayıplarının Talep Edilmesi

Gayrimenkul yatırımının birçok avantajı arasında vergi avantajları bulunmaktadır. Ancak bir kiralık mülkten kayıplar talep ederseniz, numaralarınızı yedeklemeye hazır olun.

IRS, kiralık mülklerinizi kendiniz aktif olarak yönetiyorsanız, normal W2 gelirinize göre 25.000 dolara kadar kira kaybının düşülmesine izin verir. Bir mülk yöneticisine dış kaynak kullanıyorsanız, unutun.

Kendi kendini yönetseniz bile, 100.000 $ 'ın üzerinde kazanç elde eden vergi mükellefleri için kesinti sona erer ve tamamen 150.000 $ veya daha fazla kazananlar için kaybolur.

Kiralık mülklere sahip olmak vergi iadenizi zorlaştırır, çünkü bu nüanslar sadece kuralların yüzeyinde bir çiziktir. Kesintilerinizi en üst düzeye çıkarmak ve kendinizi Sam Amca'nın artı işaretlerinden uzak tutmak için gayrimenkul yatırımlarına aşina bir muhasebeci işe alın.

9. Hobi Kayıplarının Talep Edilmesi

Hobi giderleri vergiden düşülemez. dönem.

İndirilebilir giderlerle fiili bir işletme olarak nitelendirilebilmek için, faaliyetin makul bir kâr elde etme beklentisi olmalı ve işletme benzeri bir şekilde yönetilmelidir. Öncelikle bir W2 işinden veya diğer kaynaklardan para kazanır ve birkaç yıl üst üste “iş” kayıplarını talep etmeye çalışırsanız, genellikle bir insan temsilcisinin gözden geçirmesi için geri dönüşünüzü işaretler. Ve şüpheli bir hobi gibi görünen bir “iş” gördüklerinde,.

Tabii ki kimse hobinizi para kazanma işine dönüştüremeyeceğinizi söylemiyor. Masraf talep etmeye başlamadan önce bunu yaptığınızdan emin olun.

10. Bir IRA veya 401 (k) 'den Erken Dağıtım Almak

Emeklilik hesabınızdan 59½ yaşından önce para çektiğinizde, bu bir dağıtım olarak sayılır ve% 10 cezaya ve ayrıca ödenmemiş vergilere tabidir. Birçok vergi mükellefi bu cezayı ödemeyi ihmal ediyor - ve IRS'den bunu duyuyor.

Plan sorumlunuz tüm emeklilik hesabı dağıtımlarını IRS'ye rapor eder; zaten bunu biliyorlar. IRS'nin zaten bildiği bir şeyi bildirmediğinizde ne olacağını tahmin edebilirsiniz.

Mümkünse sorunu tamamen önleyin ve emeklilik birikimlerinize yalnızca emekli olduktan sonra dokunun.

Profesyonel İpucu: İşveren destekli 401 (k) planına erişiminiz varsa, Blooom'a kaydolun. Doğru şekilde çeşitlendirildiğinizden, doğru varlık tahsisine sahip olduğunuzdan ve çok fazla ücret ödemediğinden emin olmak için hesabınızın ücretsiz bir analizini yapacaklar.

11. Kumar Kazançlarını Bildirememe

Birçok eğlence kumarbazları, kumarhanelerin Form W-2G'yi kullanarak IRS'ye rapor verdiğini bilmiyorlar. Bir kez daha, Sam Amca sandığından daha fazlasını biliyor ve kumarhane sizin açınızdan büyük bir kazanç bildirdiğinde ve ifşa etmeyi ihmal ederseniz, bir denetim bekleyebilirsiniz..

Rekreasyonel kumarbazlar kazançlarını Form 1040'larında "diğer gelir" olarak açıklamalıdır. Profesyonel kumarbazlar gelirlerini Çizelge C'de beyan etmelidir..

Ancak kumarbazların gerçekten başını belaya soktuğu yer kayıpları rapor etmek. Yasalara göre, kumar kayıpları, diğer gelir türlerini değil, yalnızca kumar kazançlarını dengelemek için kullanılabilir. Tek istisna profesyonel kumarbazlar için yapılır ve tam zamanlı W2 maaşı kazanırken Program C'nizde kayıpları olan profesyonel bir kumarbaz olduğunuzu iddia etmeye çalışırsanız, incelemeyi bekleyin..

Son söz

Son yıllarda, tüm işlerimizin yerini alan çok sayıda robot ve otomasyondan bahsedildi. Muhasebeciler, kural ve mantık temelli vergi hazırlığının ne kadar olduğu göz önüne alındığında, tehdit altındaki meslekler listesinde dik olarak yer almaktadır.

ABD vergi yasaları yorum için o kadar çok yer bırakıyor ki, genellikle bir karar çağrısı alıyor. Vergi beyannameniz daha da karmaşıklaştıkça, işe almanız gereken finansal danışmanlardan biri muhasebecidir.

Bazen birinin size sadece ne yapabileceğinizi değil, ne yapmanız gerektiğini de söylemesini istersiniz. Elbette, bir gideri bir kesintiye masaj yapabilirsiniz, ancak denetim riski açısından ne pahasına olursa olsun?

Vergi beyannameniz yukarıdaki kırmızı bayraklardan birini veya daha fazlasını içerdiğinde, titiz kayıtları tutmaya çok dikkat edin. Vergi adamı senin için gelebilir.

Hiç denetlendin mi? IRS'nin dikkatini çeken nedir?